一个优秀的投资者并不是要做对每一笔交易,而是在关键的交易上少犯错误。

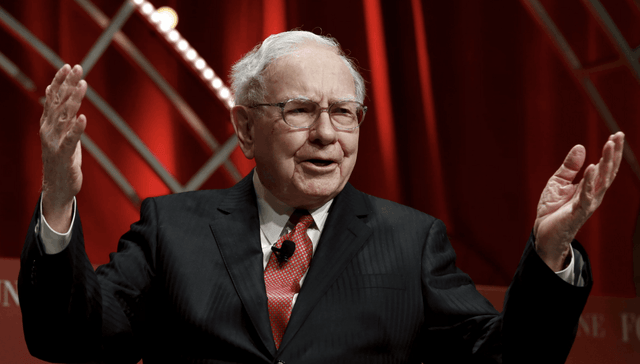

巴菲特曾经说过,“我最喜欢持有一只股票的时间期限是:永远。”

虽然伯克希尔持仓数量并不算多,但是在关键的选择上,巴菲特总能坚守底线。在所持有公司基本面以及未来预期没有发生大的改变的时候,他会选择一直持有。

巴菲特用他的整个投资生涯,践行着他的交易策略。

根据统计显示,目前伯克希尔持有可口可乐长达三十五年,持有美国运通长达三十年,其第一大持仓股苹果,也是建仓于2016年。

因此,巴菲特每一次重仓股的持仓变化,需要引起足够的警惕。此次其将苹果的持仓减半,我们判断可能并非到此为止,他可能大概率会清仓苹果,至于这样做的真实目的,可能在此后三五年内才会逐渐浮出水面。

实际上,从巴菲特的一季度表现来看,其大比例减持苹果就已经有苗头了。

对于一季度的减持,巴菲特还称是因为税收原因。 他还着重强调,苹果是一项比较好的业务,除非出现一些特别重大的事情。

从行为上来看,巴菲特显然没有说实话,就如2020年时看好航空股,最终却清仓一样。在投资这件事情上,投资者最好要有自己独立的判断,而不是轻信别人说了什么。而巴菲特也并非第一次言不由衷。在捐款这件事情上,巴菲特曾经承诺死后捐出99%的财富,如今也食言了。

所以,一件事情真正落地才能盖棺定论,这是基本常识。

根据伯克希尔二季度财报显示,其营收936.53亿美元,去年同期为925.03亿美元;公司净利润为303.5亿美元,去年同期为359.12亿美元。

伯克希尔的营收以及净利润均超出了市场的预期,尤其是净利润大幅的超出了市场的预期。当然,引起外界注意的是其大幅提高的现金储备以及大手笔减持苹果。

众所周知,财报反映现状一般都具有滞后性。

一季度末伯克希尔现金储备1890亿美元,而到了二季度末其现金储备就达到了惊人的2769亿美元,创下了历史新高。

我们有理由相信,如此大手笔的卖出苹果,一定是巴菲特口中的“ 出现一些特别重大的事情 ”,只是外界不得而知。

促使巴菲特做出该决定的,也可能是巴菲特掌握了大量的信息,否则以巴菲特的性格,是不可能轻易卖出如此优质的股票的。

面对巴菲特的卖出行为,市场也有反对声音,觉得巴菲特过于谨慎,不少华尔街的投资者也表示,将继续持有苹果。我们认为,未来市场可能会进一步验证巴菲特的行为。原因是2016年巴菲特在苹果业绩拐点买入苹果时,当时也有部分华尔街巨头嘲笑巴菲特“廉颇老矣”,但最终市场证明了巴菲特的正确性。

侃见财经认为,虽然伯克希尔二季度持仓已经披露,但是伯克希尔的实时持仓数据并未披露,我们判断,伯克希尔三季度有可能还在大量减持苹果,未来不排除其清仓苹果的可能性,且这一可能性概率较高。

另外,从伯克希尔现金储备来看,其从2020年开始,现金储备就一直在提高,也就是说巴菲特已经充分的意识到市场未来可能面临的风险,当前其现金储备已经超过了2700亿美元,其三季度末现金储备突破3000亿美元也是大概率事件。且从当下美股的趋势判断,巴菲特这次可能依旧押对了,那么未来其会不会改变策略投资一些其他的优质科技股呢?我们认为,他可能是在给继任者留下足够大的施展空间。

巴菲特减持苹果

对于股神巴菲特大家都不陌生了,他的投资理念很多股民都想要学习,投资者炒股的话是要谨慎的,因为股市中不同股票的涨跌不可控,所以还是要留意风险的。近日有消息称巴菲特减持苹果,开始买入了医药股,具体是怎么样的呢?

股市既是充满着丰厚收益的一个利润场,又是存在着巨大风险的一个危机场。苹果是美国一家高科技公司,该公司股票的实时行情有不少人关注,现在巴菲特高位减持苹果,我们一起来看看!

抛售3600万股苹果股票

对于苹果股票有关注的话,应该都有留意到近日知名投资人沃伦·巴菲特旗下伯克希尔哈撒韦公司向美国证券交易委员会(SEC)提交监管备案文件的。在文件中显示, 伯克希尔哈撒韦公司在2020年第三季度抛售了约3600万股苹果股票,价值40亿美元,减持了约3.7%持股。

截至2020年第三季度末,伯克希尔哈撒韦公司仍持有价值约1117亿美元的苹果股票。 此外,巴菲特在三季度继续减持富国银行、摩根大通等银行股。 值得注意的是, 巴菲特的公司上个季度似乎还买入了约240万股T-Mobile股票。

巴菲特减持苹果和银行股,你对新能源汽车的发展保持什么态度?

在前几日,美国“股神”巴菲特公布了其去年四季度的持仓报告,减持了苹果股票和金融银行股,清仓巴里克黄金、摩根大通,但是增持通信巨头威瑞森的股票。 巴菲特作为全球知名的金融投资大鳄,其股票调仓换股往往都是备受关注,甚至可能会成为资本市场投资方向标。 近期的调仓换股,可以看出巴菲特的投资方向出现了相应变化。 巴菲特被认为是价值投资理念的秉承者,如果不是他很看好或者很有价值提升空间的公司股票,他应当是不会轻易买入的。 现在巴菲特减持苹果和银行金融股,说明这些板块估值可能有些高了,不在他认为的合理区间。 从以往的持仓来看,巴菲特一般也不会轻易投资科技股,而苹果算是例外,不过他最近也有所减持,过去一年苹果的涨幅也是比较大的,巴菲特也从中赚取了不少浮盈利益,不过苹果股票看似已经处于较为高的估值区间,毕竟手机业务的天花板已经初显,苹果的业绩增长空间其实不算很大了。 巴菲特之前一直都是很喜欢银行股,不过现在竟然也做出相应的减持,开始重点关注石油化工,以及重仓通讯巨头威瑞森。 现在疫苗已经出来,有利于控制疫情,未来经济恢复让人有所期待,而石化方面的公司发展就会迎来一定的反弹,而且这些石化公司过去不受资本青睐,相对的价值估值是比较低的,这或许就是巴菲特想要提前押注的原因吧。 而说到新能源汽车领域的发展,未来会很有发展空间,现在很多国家和地区都很重视新能源汽车的推广应用,这样有利于实现低碳排放,减少燃油燃气的污染排放。 新能源汽车近些年的发展逐步加速,相关的电池电机技术以及智能驾驶等方面都取得很好的进步,人们的驾车体验也在逐渐变好,人们接受度在提高。 在我国,随着特斯拉、比亚迪、蔚来、理想等新能源汽车企业的快速发展,直接催热了新能源汽车的大浪潮,也使得不少传统车企和互联网科技公司纷纷开始加入这一浪潮之中。 不管是国内还是国外,新能源汽车在未来有着很大的市场空间,抢得先机非常重要。 燃油车时代,我国的公司没有多少制造技术优势,但是在新能源汽车领域,我们或许大有可为。 我国现在有着世界领先的强大电网电力技术,而且在光伏新能源领域也取得很不错的发展,风电发力也有布局,技术上也很有优势,利用好这些我国的新能源汽车会发展得很好,前途是可预见的光明。 如果我国在这波新能源汽车发展浪潮中把握住机会,应当会产生出不少优质的新时代车企,而不像在燃油车时代那样对于德国、日本等车企的技术依赖,这也是我们非常乐于见到的。

巴菲特不看好美股,这是为什么?

1. 巴菲特对美股持有距离较远,认为美股整体估值较高。 他没有增加股票配置,而是增加了现金配置,并减少了一些股票。 2. 8月15日,巴菲特执掌的伯克希尔市值达到亿美元,较一季度末的亿美元增长1532%。 他大幅减持了其长期“心爱”的银行股,清仓多只航空股,并以新仓位买入黄金股。 3. 第二季度末,伯克希尔前十大重仓股分别是苹果、美国银行、可口可乐、美国运通、卡夫海因茨、穆迪、富国银行、美国银行、达维塔医疗保健和纽约梅隆银行。 4. 巴菲特认为美国股票的整体估值较高,他没有增加股票配置、增加现金配置和减少仓位股票。 巴菲特成第六位身价过千亿富豪,他的资产到底有多强?5. 巴菲特在2018年的公开信中提到,伯克希尔的复合年增长率达187%,明显超过标普500指数的97%。 他还表示,伯克希尔季度GAAP盈利的“大幅波动将成为新常态”。 6. 巴菲特指出,明年的信件将不再公布每股账面价值,转而会关注伯克希尔股票的市场价格。 他还强调,尽管目前市场价格高得离谱,但伯克希尔将永远是一个金融堡垒。 7. 巴菲特公布致股东信,伯克希尔2018年盈利40亿美元。 他还表示,希望举行重大收购,但目前价格仍然过高。 8. 巴菲特的公司伯克希尔公司拥有90多家子公司,其持有股票资产的价值超过2500亿美金,是全球市值最高的投资公司。 根据媒体报道,由于巴菲特的公司伯克希尔股价持续上涨,公司董事长巴菲特身价也超过了一千亿美金,成为全球第六个身价超过千亿的富人。