从去年开始,中国汽车市场就开启了一轮又一轮的价格战,打的是相当的激烈,价格降个不停。

说起来最先开启价格战的似乎是特斯拉,当时很多人表示,这又是狼来了,因为特斯拉成本控制的好,单车利润高,利润率也高,打价格战更有优势。

而一些国产车企本身就在亏损,越打价格战,亏的越多,只怕是打不赢特斯拉。

但550多天下来后,我们发现,价格战打起来,特斯拉虽然有优势,但是打不赢,最后的赢家还是国产车企。

从2024年二季度特斯拉的业绩来看,这一季度,特斯拉可以说又“崩盘”了,车的销量下滑,利润更是大跌45%。

数据显示,二季度特斯拉营收255亿美元,比去年同期增长2.3%,似乎还不错,有增长。

但其实,今年二季度,特斯拉在全球一共交付了44.4万辆汽车,比去年同期少2.2万辆,据称这也是特斯拉公布销量记录以来的首次同比负增长,另外特斯拉汽车销售收入185.3亿美元,同比下降9.3%。

之所以总收入上涨,是因为“卖碳”收入8.9亿美元,同比翻了两倍多;能源发电与储能业务收入30.1亿美元,同比翻倍;售后、二手车、车险等服务收入也增长了21%,这些粉饰了总营收的太平。

但在利润方面,却表现惨淡,二季度,特斯拉经营利润16.1亿美元,同比减少7.9亿美元;净利润14.8亿美元,减少12.3亿美元,下滑幅度高达45%。

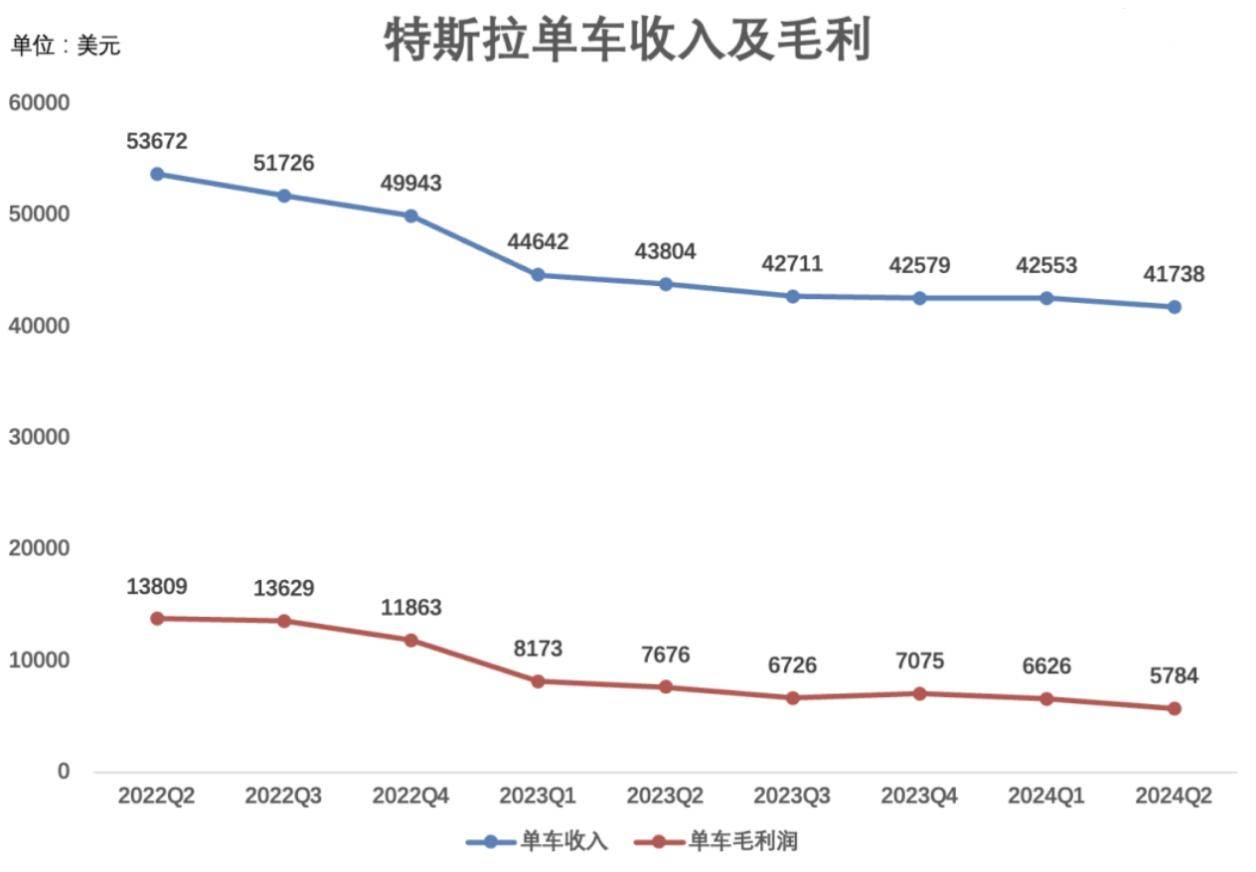

从汽车的单车利润来看,更是达到历史最低,之前特斯拉每台车的利润高达5.37万美元,去年降到4.38万美元,今年二季度进一步降到4.17万美元,历史最低。

很明显,价格战对特斯拉影响很大,毕竟不断的降价背后,必然会影响到利润、利润率,以及每台汽车的利润值。

而在特斯拉表现很惨的同时,我们发现赛力斯已经盈利了,上半年营收预计最高达到660亿,而利润则预测最高达到17亿元。同时华为车BU上半年收入100亿,且扭亏为盈。

另外理想上半年销量接近20万辆,还在持续上涨,还有小米SU7一经发布就火爆的不得了,到目前交付量超过3万辆。

还有比亚迪,上半年交付量达到161万辆,而特斯拉上半年全球销量约为837666辆,比亚迪差不多是特斯拉的2倍了。

可见,特斯拉率先在中国降价,第一家挑起价格战,最后却成为了失败者,反而不被人看好的中国车企们,越打越勇,越打越厉害,成为了大赢家。

8元油价与锂价暴跌,终结特斯拉、雪铁龙掀起的价格战

新能源车涨价,特斯拉官降,中国品牌跟进,燃油车掀桌子,部分车企开启保价模式。 以上大约是从去年底到今年初,国内车市的经历的一系列过山车似的价格大乱斗。 就当上个月大家还在讨论价格战要打到什么时候,到底是“保价派”技高一筹,还是掀桌子的更得人心时。 国内油价迎来今年最大涨幅,以及碳酸锂半年不到的时间暴跌近66%的消息,恐怕要为一季度风风火火的汽车价格战,画上一个句号了。

份额降、油价涨,油车再打价格战也没用?

持续数月的价格战,简单来说,就是车企们为了留在“牌桌上”所做出的努力。 但是价格战拼的却不是车价本身,甚至也不是制造成本,而是在风云变幻的车市格局中,对于产品、车企的预期。 试想,如果明确告诉你,某家车企明天就要关门大吉。 那么即便现在它的产品就是打骨折,恐怕绝大多数人也不会选择去趟这趟浑水。 这种案例并非没有发生过,对于曾经选择退出中国市场的品牌而言,其收尾的库存,最终归宿往往是租赁或二手市场。 而它们在退出之时也并非没有选择大幅降价,但无论消费者还是车市同行,对此行为其实大多也都并不在意。

那为什么现在都开始在意了呢?因为彼时的降价,是准备卷铺盖走人,而现在的降价是为了继续撑下去。 特别是对于燃油车领域而言,大家账本都非常清楚。 首先,大盘是基本稳定的。 自2017年到2022年,国内乘用车销量基本围绕2400万辆左右水平震荡徘徊。 其次,存量的数据中,新能源车的份额逐渐提升。 去年国内新能源车销量已经突破650万辆,同比几乎翻番,实现每卖出四台车,就有一台是新能源车的格局。 按照前面“买预期”的论调,其实燃油车目前已经处于守势状态,而油价可能会是压垮这一姿态的最后一根稻草。

在全球主流车企纷纷选择“锁死”燃油车科技树,将有限的财力和精力都投入到挖新战壕时。 其实也等于变相“锁死”了燃油车的制造成本。 平台化的制造方案,多产品(甚至多品牌)共线的生产方式,成熟的供应链体系。 简单来说,只要边际效应能够维持,燃油车的生产制造就会保持在可控且较低的水平。 这也成为传统车企打价格战时手握的重要筹码。 但油价对于消费预期的影响,恐怕会导致传统车企不再愿意主动将手中的筹码掷出,而是被动选择固守。

我们先来复盘一下近年来油价与车市的关系。 在去年上半年一波10涨2跌的走势下,国内油价也从“6元时代”快进到“9元时代”。 叠加其它因素影响,去年3-5月份国内汽车销量同比降幅明显,但同期的新能源车市依旧保持正增长状态。 然而到了去年下半年,整体画风为之一变。 一方面,3涨8跌的油价走势,并没有让“10元时代”到来,还在年底成功将92号汽油压在了8元以内。 另外,部分燃油车的购置税优惠政策,也刺激了去年下半年的车市表现。

再把时间拨回今年,虽然购置税优惠告一段落,但油价在第一季度基本克制,并且3月份的两连跌,让很多地区的95号汽油都跌入了8元以内。 相对宽松的油价走势,让车企的价格战足以吸引消费者的注意力。 但4月份的大幅上涨,无疑再次唤醒了消费者对于油价的记忆。 特别是在地缘局势暂无缓和迹象,以及供需关系的客观状态下。 消费者恐怕也会产生油价将会处于高位震荡的预期。 加上燃油车本身就处于份额被挤占的防守姿态,叠加使用成本的预期,车企自身继续价格战的预期收益自然会持续萎缩。 当然,燃油车也不用担心新能源车会趁机利用价格“收割”,因为它们也准备收手了。

喘口气、继续卷,电车也打不动价格战了?

从市场份额来看,新能源车预期向好,这点是毫无疑问的。 只不过面对新势力的加入,中国品牌的崛起,以及传统外资车企的转型,整体大盘的向好,并不意味着每一个参与者都能分到预期的蛋糕。 于是新能源车也一度选择在价格战问题上与燃油车联动。 但是热闹的价格战掩盖了至少两个问题。 其一是国补的取消,即便是退坡之后的水平,对于国内新能源车企而言,在成本压力上绝对是“伤筋动骨”的存在。 另一点则是技术上的投入,无论现在热门的800V,还是智能驾驶、座舱,以及充电桩与换电站等硬件投入,都是一笔不小的开支。 仅以造车新势力“蔚小理”来看,如果刨除研发费用一项,那么至少理想汽车已经可以实现盈利了。

当然,与很多手里只有一本新能源账的中国品牌车企不同,绝大多数外资车企还有燃油车可以输血。 不过就像前面聊的那样,燃油车现在处于自顾不暇的状态,恐怕也只有诸如宝马、奔驰这种一线豪华品牌受波及程度较小。 但这些具有宽阔护城河的品牌,本身从来也没有加入价格战的意思。

再把视线拉回新能源车,其价格战标志性事件当属特斯拉今年的大幅官降,以及国内油价缓和时,燃油车掀桌子带来的市场“恐慌”。 如果说后者带来的“危机”已经消散,那么前者还会再动手吗?无论是同行的试探,还是消费者的期待,有关特斯拉在上周六再次大幅降价的传闻确实“如期而至”。 只不过特斯拉这次选择让同行安心。 顶着特斯拉“全球定价最低”市场的头衔,上周“星舰”都炸了,又怎么可能再降价呢?这当然是开个玩笑,但特斯拉所谓“成本定价”的策略也实属贴金。 实际原因恐怕只要翻看特斯拉去年的销量、订单表现就一清二楚了。

去年12月份,特斯拉中国批发销量环比下滑超4成。 这似乎做实了特斯拉当时在国内减产,以及销量不及预期的传言。 而根据有关数据披露,去年年底,特斯拉在国内挤压的订单只剩5千多台。 这些或许才是刺激特斯拉在今年年初直接在价格上“放大招”的根本原因。 但是降价带来的负面效果也在显现。 根据今年一季度的数据,特斯拉营收同比增长近24%,净利润却同比下滑约24%。 很显然,降价带来了销量,但盈利能力也下滑迅速。 从产品毛利率来看,特斯拉也几乎下滑了10个百分点,毛利跌至20%以内,已经低于经营目标线。 这种局面下,趁着上游大宗供应链降价“回血”还来不及,又有谁会挑头搞价格战呢?

总之,一季度国内车市略显混乱的价格战似乎要被画上句号了。 无论燃油车还是新能源车,确实在价格战之中收获到了一定的销量。 但油车的前景并不完全在自身的价格上,反倒是继续“割让”利润,所能得到的正向反馈在减少。 如此以来,等待类似去年购置税政策那样的“普惠”性质的利好,似乎成为更理想的选择。 而新能源车方面,就算是成本控制大户特斯拉,也得喘口气。 与其指望碳酸锂的暴跌促使新一轮价格战开启,还不如期待诸如4680电池、一体压铸车身等基础落地,从根本上进一步压低成本,以实现“油电同价”。

头部车企争相加入,新一轮价格战又“杀疯了”

2023年,绝对是中国车市格局重塑的关键一年。

一季度,受特斯拉降价影响,叠加“国六A”清库存,以及车企和地方政府对汽车消费的联动补贴,汽车行业爆发惨烈价格战,从新能源汽车到燃油车,从平价品牌到豪华品牌,前前后后有近50家主流车企的上百款车型加入。

虽然最终,这场“大乱斗”对车市整体销量并没有起到比较明显的提振作用,却极大地冲击了合资品牌,使得主流合资车企油转电进程在随后几个月显著提速。 不仅如此,这场价格战还一定程度上重塑了合资车的价格体系,许多热门车型价格一度跌至历史最低点,其中大众ID.3在德国的售价甚至比中国高近20万元,也算是意外的“收获”。

而得益于自主车企在新能源汽车市场的一路高歌猛进,上半年自主品牌乘用车还首次实现了半年度市场份额超50%。

然而,一切看似在往好的方向发展的同时,新的变数随之而来。 由于车市增速持续疲软,以及主流车企销量目标承压,过去一段时间又有多家车企相继宣布降价,幅度从数千元到数万元不等,新一轮车市价格战由此悄然打响。

新一轮价格战爆发

整车厂对于“价格战”的瘾,似乎越来越难戒了。 这不消停了几个月,大家又纷纷开始摩拳擦掌。

智己汽车是最新一家宣布降价的车企。 就在上周,特斯拉曾两度宣布分别对Model Y/3和ModelS/X价格进行调整,其中Model Y长续航版和高性能版均降价1.4万元,Model 3 现车提供8000元保险补贴,而ModelS/X全系现车可享 5.4万元-7万元不等的价格优惠。

如果将时间线进一步拉长,据盖世汽车不完全统计,自8月以来国内已经有超过10家车企通过官降、新车优惠、调整权益等形式直接或者间接对旗下新车降价,包括极氪、哪吒汽车、零跑、长城欧拉等。

不过与一季度价格战以燃油车占据主导不同,本轮降价更多是围绕新能源汽车展开,参与的品牌也以新能源车企居多。 除了上汽大众旗下的途昂、新途岳、途观L、途铠、朗逸等少数几款燃油车,目前宣布降价的大部分都是新能源汽车,这也让原本就极度“内卷”的新能源汽车市场更加混乱起来。

从当前中国新能源车市整体结构来看,30万元以下才是主流消费市场。 据乘联会统计数据,今年上半年,30万元及以上级别新能源汽车市场份额为13.5%,而30万元以下车型则占据了86.5%的市场份额。

特斯拉刚刚宣布降价的Model Y长续航版和Model 3两款车型,恰恰属于这一价格区间,其中Model Y长续航版,伴随着此次调价正式来到了30万元以内区间,Model 3则接近20万元级别,降价后难以避免会对定价在20万元—30万元的同级新能源车型产生一定的威胁。

同样在此轮降价中打入了30万元以内市场的还有极氪001。 8月11日,极氪官方对极氪001推出限时立减活动,最高降3.7万元。 其中,YOU版和ME版车型下调后的价格为38.6万、34.9万元,而入门款WE版直接下探到30万元以内,最新价格为26.9万元。

作为极氪品牌首款车型,极氪001于2021年上海车展正式发布,当年10月正式开启交付,迄今累计交付量已超过10万台,其中仅2022年就交付了71,941台。 据极氪CEO安聪慧此前透露,今年极氪001预计将再度交付7万辆。

8月19日,新岚图 FREE 在 2023 VOYAH NIGHT 岚图用户之夜正式上市,该车以 26.69 万元的价格也正式打入了25 万 -30 万元的市场区间,相较于老款33.36万的起售价格,降幅接近7万元。 值得关注的是,除了直接宣布降价,通过推出新款车型下调售价区间也是今年车市较为常见的一种降价手段。

根据岚图汽车CEO卢放此前透露,岚图汽车今年的销量能够在2022年基础上增长1-2倍。 去年全年,岚图汽车的销量是1.94万辆,这意味着今年岚图的销量目标大约在4万-6万辆之间。 尽管目前,岚图距离销量目标的完成还有很大一段距离,伴随着新款岚图 FREE的上市,以及在价格上的大幅度下探,接下来岚图的表现还是很值得期待的。

愿不愿意都得打

关于本轮降价潮,盖世汽车研究院分析师认为,是宏观经济环境不稳定,消费者消费信心低迷,另外还有动力电池成本快速下滑,多重影响下带来的综合反应和产品销售策略。

据乘联会最新统计的销量数据,在刚刚过去的7月,国内乘用车零售销量共计达177.5万辆,同比下降2.3%,环比下降6.3%;1~7月,国内乘用车累计零售量达1,129.9万辆,相较于去年同期的1,108.7万辆,微增1.9%。

但要知道,今年前7个月国内仅乘用车出口(含整车与CKD)就达到了199万辆,而去年同期只有110万辆,这意味着今年车市很大一部分增量是来自于出口。 上半年尽管有政策刺激、国六老库存促销等多重利好,国内车市整体依然处于增长乏力的状态。

经销商持续严峻的生存状况,也证明了这一点。 据中国汽车流通协会最新发布的2023年上半年全国汽车经销商生存状况调查结果,在厂家设定的年度销量目标完成情况方面,完成了半年度销量目标的经销商占比仅为24.9%,56.9%的经销商完成了任务指标的80%以上。 这意味着,还有超4成汽车经销商半年销量任务完成率不足80%。

与之对应的是,整车厂的销量目标完成情况也整体不及预期。 据相关统计数据显示,在11家披露了年度销量目标的A/H股上市车企中间,上半年无一家目标完成率达到了50%,即便是表现较好的比亚迪、吉利、理想汽车等,完成率也不过40%。 而蔚来、零跑、小鹏三家新造车品牌,半年完成率甚至不足30%。

一方面,车市持续低迷,主流车企销量目标完成情况整体不乐观。 “另一方面,在当前的市场形势下,特斯拉、比亚迪已经拥有较大的产品定价主导权,各主流车企都希望借助降价策略应对市场竞争。 ”上述分析师表示。

譬如年初的新能源汽车降价潮,很大程度上就起源于特斯拉的大幅度降价。 本次调价中,Model 3起售价直降3.6万元,Model Y起售价直降2.9万元,两款车型其余版本的降价幅度从2万元到4.8万元不等,不仅创下了特斯拉中国售价的历史最低纪录,也直接对部分本土品牌同价位车型造成一定压力,所以才有了随后的一众新能源车企争相跟进。

这次新能源汽车再度集体降价,抛开宏观市场影响因素,来自特斯拉的“威胁”同样不容忽略。

“若整体经济环境不稳定,(特斯拉)还会继续进行降价。 ”此前,在特斯拉第二季度财报电话会议上,特斯拉CEO埃隆·马斯克曾明确表示。 果不其然,随后一个月特斯拉就先后在中国香港以及大陆市场宣布降价,可见马斯克口里的“降价”并非只是说说而已。

不过,对于一众新能源车企来说,特斯拉真正的“刀”在此轮降价潮中或许还没有落下来,更大的威胁或在于新款Model 3。

据悉,相较于老款Model 3,特斯拉新款Model 3重新进行了设计,不仅进一步减少了零部件的数量,加上一体化压铸带来的成本节省,有望使生产成本降低高达14%,因此价格可能会更低。 有业内人士预测,新款Model 3价格甚至不排除低于20万元的可能。

据知情人士透露,目前特斯拉正处于生产新款Model 3展示车的最后阶段,真正的大规模量产预计最快将于9月开始。 而在终端市场,新款Model 3已经开始接收订单,订金为1000元。

值得一提的是,今年以来电池原材料价格的持续下降,也为新能源车企价格战提供了重要信心支撑。 据上海钢联发布的最新数据显示,8月17日,国内电池级碳酸锂均价较前一交易日下跌0.55万元/吨至22.25万元/吨,相较今年年初几乎腰斩。

不仅如此,诸如正负极、隔膜、电解液等其他锂电池原材料,今年也都出现了不同幅度的下跌。 而对于新能源汽车,目前动力电池大约占整车生产成本的40%左右。 原材料成本下降,无疑会带动电池乃至新能源汽车整车成本随之下降。

综合以上种种,尽管此次价格战来势汹汹,细思之下并不令人意外。

准备好“长线作战”

无论是由于“内忧”还是“外患”,新能源车企争相参与降价,最终目的无外乎抢占更多的市场份额。

当前,新能源汽车替代燃油车已经是大势所趋。 得益于电动化的持续提速,新能源汽车和传统燃油车正呈现此消彼长的发展态势。

在刚刚过去的7月,国内新能源乘用车零售销量达64.1万辆,相较于去年同期的48.6万辆,同比增长31.9;渗透率为36.1%,较去年同期26.8%的渗透率提升9.3个百分点。 要知道在2020年的时候,我国新能源汽车的渗透率不过5%。

到今年年底,据比亚迪股份有限公司董事长、总裁王传福近日在比亚迪第500万辆新能源汽车下线活动上预测,中国新能源汽车市场渗透率将达37%;到2024年年底,渗透率将达48%;到2025年年底,渗透率将达60%。

与之对应,则是燃油车渗透率的持续下滑。

正因为如此,大家都希望在终局揭晓之前,能占据尽可能多的市场份额。 甚至马斯克也曾直言,愿意在短期内牺牲特斯拉的利润,以积极争取市场份额,从而为接下来的无人驾驶做好准备。

事实证明,这一招还是奏效的。 得益于年初的大幅度降价,今年上半年特斯拉中国零售销量累计达29.4万辆,同比增长48.9%,其中一季度和二季度销量分别为13.7万辆和15.7万辆,同比分别增长26.9%和75.5%。

蔚来汽车自6月宣布调整全系新车的价格及首任车主用车权益后,当月销量就立刻回升至10,707辆,环比5月的6,155辆,大增74%。 7月进一步突破2万辆,达到了20,462辆,同比增长103.6%,环比增长91.1%,再次创下月度交付量新高。 其中全新ES6,7月交付超10,000台,实现了蔚来单车型月交付首次破万。

另外还有上汽大众ID.3,在7月初推出12.59万元的“限时惊爆价”后,在终端市场的销量迅速飙升,7月订单成功破万,环比暴增689%。

由此可见,降价对于新车销量的提升作用还是比较明显的。 接下来,就看这一轮降价最终会给整体车市带来多大的增量。

值得关注的是,当终端需求减弱,通过降价固然可以刺激一部分销售,但对于整车厂而言,这同时也意味着更低的利润。 而当下大多数本土新能源车企都是在“赔本赚吆喝”,一再降价无异于“雪上加霜”。

据特斯拉此前公布的二季度财报,由于一季度的大规模降价促销策略,使得利润被削薄,二季度特斯拉虽然总营收和净利润均实现了同比增长,但其毛利率却降至了18.2%,为近3年来最低毛利率水平。

要知道,特斯拉的汽车毛利率一直处于行业领

特斯拉一再降价,只因最大对手在中国?

是的。 在过去的12个月里,特斯拉股价涨幅高达743%,不过特斯拉CEO马斯克却表示:“特斯拉最具竞争力的公司可能诞生于中国。 ”

过去1年里,中国新能源汽车市场掀起了一场又一场造富浪潮:蔚来暴涨1200%,小鹏、理想暴涨约200%,有的市值甚至已超百年传统车企。 不仅如此,动力电池巨头宁德时代也暴涨超5000亿元,直逼万亿元市值。

曾跌入谷底的中国造车新势力头部玩家们,完成了在悬崖边的自我救赎。 新造车企势如破竹的同时,不少传统车企也纷纷发力布局新能源汽车。

2020年11月,中国市场新能源乘用车前三强企业销量均突破2万辆。 其中,上汽通用五菱达3.6万辆、比亚迪为2.6万辆、特斯拉中国则是2.2万辆,前三强共占当月新能源车总销量的46.5%。

华为、网络等互联网巨头也加快了在这一领域布局的进程:已在智能车云、智能网联、智能座舱、智能驾驶、智能电动五大领域进行布局的华为,将目光放至与国内巨头联合打造高端智能汽车品牌上;在自动驾驶领域占据一席之地的网络,被曝出分别牵手威马、吉利。

扩展资料

新造车三巨头不惧价格战

中国新能源汽车市场正迎来前所未有的利好时刻,以蔚来、理想、小鹏为代表的头部造车新势力更是站在了风口之巅。

相比过去业内所调侃的“PPT造车”,新造车三巨头目前均有量产的车型落地,如蔚来ES8、理想ONE、小鹏G3,并已在各自的细分市场中占据了一定品牌声量。

“卖车”是造车新势力的主要收入来源,销量在很大程度上决定着一家新造车企的营收规模。 如若企业缺乏规模效益,则意味着需要承担更高的生产与运营成本。

2020年,蔚来总销量达辆,同比增长113%,登上造车新势力销量榜首。 凭借理想ONE这一款车型,理想以辆的年销量紧随其后。 排名第三的则是小鹏,其年销量为辆,同比增长112%。

在经历了2019年的销量波动后,蔚来于2020年起开启了明显的“节节攀升”迅猛攻势。 2020年12月,蔚来销量更是达7007辆,环比增长32.4%,创单月交付量历史新高,且连续9个月实现同比翻番。

在售车型均价都在40万元左右的蔚来,如同一匹快速奔跑的“黑马”,取得了造车新势力年销量冠军。 资本市场层面,蔚来的速度同样得到了验证。

Wind数据显示,2020年年初时,蔚来股价在4美元附近。 历经5个多月的震荡后,自2020年5月下旬起,蔚来启动了上升通道。 截至1月9日美股收盘,蔚来已从2020年年初的3.27美元/股,涨至58.92美元/股,区间涨幅超1702%。