日前,中国人民银行授权全国银行间同业拆借中心公布,1年期贷款市场报价利率(LPR)为3.35%,5年期以上LPR为3.85%,均较上一期下降10个基点。这是LPR年内第二次调整。今年以来,5年期以上LPR累计下降了35个基点。

根据央行公告,1年期和5年期以上贷款市场报价利率(LPR)均同步下降10个基点,分别降至3.35%和3.85%。中国民生银行首席经济学家温彬表示,LPR是贷款利率定价主要参考基准,LPR下降传递出稳增长、促发展的政策信号,有利于稳定市场预期,将带动实体经济融资成本进一步稳中有降,激发信贷需求,促进企业投资。同时,5年期以上LPR下降有利于减轻房贷借款人利息负担,促进消费。

5年期以上的LPR的调整,意味着存量房贷利率在重定价日后相应调整。以贷款100万元、30年期限、等额本息还款方式计算,此次LPR下降10个基点,月供减少57.3元,累计30年月供减少2.1万元。

值得留意的是,当前银行出于竞争房贷份额的考虑,已经开始降息。此前包括工商银行、农业银行、中国银行、建设银行在内的国有四大行统一下调广州地区首套房房贷利率,首套房利率由3.4%(LPR-55bp)调整至3.2%(LPR-75bp)。而二套房利率仍维持在3.8%(LPR-15bp)。这也意味着,此次降息后的广州首套房贷利率将低至3.1%,二套房贷利率3.7%。

LPR下调百万房贷30年将少2.1万元!

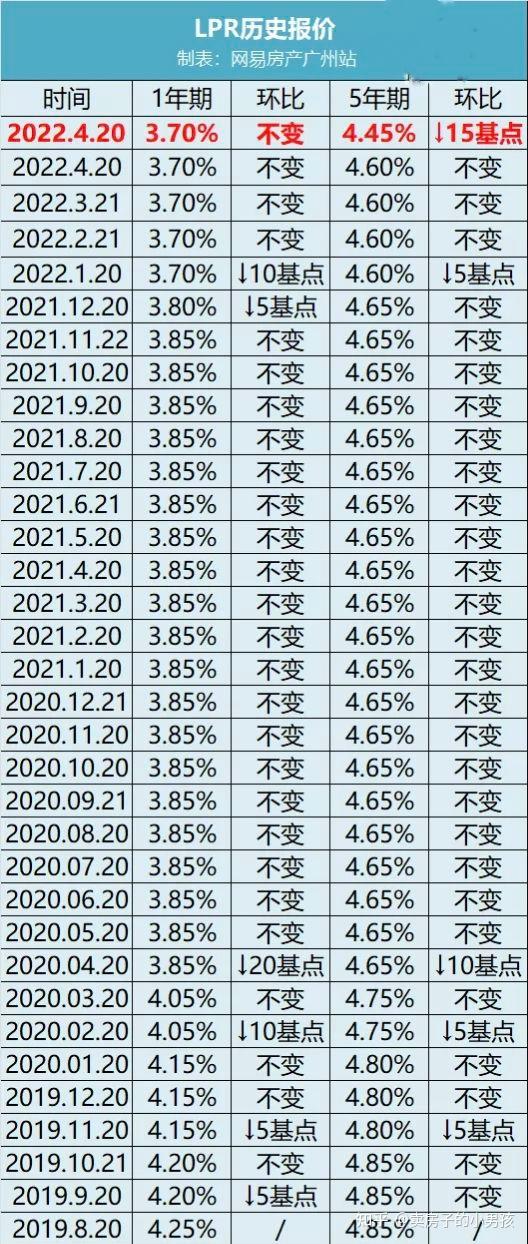

LPR下调百万房贷30年将少2.1万元!贷款市场报价利率(LPR)结束连续多月的“按兵不动”,迎来自去年8月后的首次调降。 下面小编带来LPR下调百万房贷30年将少2.1万元,大家一粗握友起来看看吧,希望能带来参考。 LPR下调百万房贷30年将少2.1万元。 9时15分,中国人民银行授权全国银行间同业拆借中心公布,2023年6月20日贷款市场报价利率(LPR)为:1年期LPR为3.55%,下调10个基点,5年期以上LPR为4.2%,同样下调10个基点。 此前为4.3%。 6月上旬,国有大行和多家全国性股份行下调了存款挂牌利率,其中2年期存款下降10bp,3年期和5年期调降15bp。 随后政策利率“降息”开启,6月13日,作为短期政策利率的公开市场操作7天期逆回购利率10个月来首次下调10bp至1.9%,常备借贷便利(SLF)和MLF等利率同步下调10bp。 LPR调整关乎贷款购房者的“钱袋子”。 与个人住房按揭贷款相关的5年期以上LPR下调,房贷族将有机会享受到政策“大红包”。 如以商贷额度100万元、贷款30年、等额本息还款方式计算,此次LPR下降10个基点,月供减少58.54元,累积30年月供减少2.1万元。 不过,这并不意味着房贷族一定能省钱。 对于此前放弃转为LPR、选择固定利率的购房者来说,房贷利率和LPR调整无关,房贷不会发生变化;对于已转换为LPR定价利率的存量客户,需把重新定价周期和重定价日考虑在内,在重新定价日前月供不变。 具体来看,大部分银行是从新一年的第1月份开始调整,假设购房者与银行约定的重定价周期为1年,重定价日为每年1月1日,本月5年期LPR下调并不会影响其今年每个月还的房贷数额,2024年1月,很多人的房贷将会迎来新一轮调整周期。 目前,全国统一首套住房商业性个人住房贷款利率下限为4.1%,此次5年期LPR下调10BP后,统一房贷利率下限有望突破4%关口。 LPR下调如何影响房贷?中央银行官方网站9点30分发表的最新消息显示,中国人民银行允许全国银行间同业拆借中心,2020年4月20日贷款市场报价利率(LPR)为1年LPR3.85%,5年以上的LPR4.65%.以上LPR在下次发布LPR之前是有效的。 接下来,金投小编将介绍LPR下调如何影响住房贷款与3月LPR数据相比,1年LPR为4.05%、5年以上的LPR为4.75%,本次1年和5年以上的LPR双重下降,分别下降了20个基点,这也是去年8月以来的最大下降幅度。 根据市场分析,本次LPR利率下降,进一步体现了5年期或中长期贷款下降的方向性,对降低包括住房贷款在内的成本等起着积极的作用。 一年期LPR打破4。 记者整理发现,自去年8月LPR改革以来,到目前为止,一年的LPR已经下降了35个基点,五年的LPR下降了20个基点。 本次LPR报价符合市场预期。 为了引导贷款利率的下降,中央银行以前在测定价格上做了充分的铺垫。 3月末7日中央银行逆回购操作利率下降20个基点后,4月15日早上,中央银行开展的新一期MLF操作中标利率也下降了20个基点。 按照以前的规则,中央银行在月中旬开展MLF操作是常态化的,为了引导LPR报价而预约操作窗口。 逆回购-MLF-LPR成为中央银行引导融资成本下降的标准操作模式。 从海外市场来看,已经有很多国家的中央银行放水,相比之下,中国的货币政策保持定力,LPR利率在3月保持不变。 但面对疫情的全球冲击,中国货币政策加大了逆周期调节力度。 今年以来,中央银行利用降低标准、再融资再贴现、MLF等数量货币政策工具,在保持流动性合理丰富的前提下,鼓励金融机构加大对实体经济的支持力度。 LPR利率下调后,房贷利率会下调是多少?房贷利率随LPR利率下调的两个关键点是:1、房贷利率定价使用的是商贷中的LPR波动利率,房贷利率=LPR利率+加一点数,LPR下调至是多少,房贷利率只能下调至LPR+加一点数得出来的标值。 2、LPR利率一年可以调节12次,于每月20日升级,但房贷利率的变化周期时间一般是一年一次,于每年的1月1日再次定价,之上年12月升级更新的同时期LPR+加一点数得到。 因此,LPR下调后,住房贷款会不会下调、什么时候下调、下调是多少全是未知量。 举例子假定住房贷款本钱是20万,借款20年,等额本金还款,选用LPR波动利率定价,加一点数有0.1%固定不动不会改变,2022年度住房贷款实行利率是4.75%,重定价号是每一年的1月1日,那样:1、若2022年12月20日升级更新的5年限以上LPR利率为4.3%,那样2023年1月1日重定价后,一整年一个新的住房贷款实行利率=4.3%+0.1%=4.4%,房贷利率下调了0.35%。 2、2022年房贷利率4.75%,每月月供=1292.45元,而2023年实行新利率4.4%,每月月供=1254.53元,住房贷款月供下降37.92元。 利率下调提前还贷可行吗?若是要节约贷款利息,那么就算利率下调,提前还贷都是适宜的。 原因是:1、利率下调下降的房贷利率,远不如提前还贷节约利息,且提前还贷时长越快,节约利息越大。 例如:50万贷款本息贷30年,等额本金还款,房贷利率从4.85%下调至4.75%,这下调0.1%可以减少总的贷款利息仅有1万,但是若提早20年还款可以节省总的年息20多万元。 2、LPR利率下调后,房贷利率并不能立刻下调,一般是一年更改一次。 例如:房贷利率于每年的1月1日再次定价一次,参照去年12月升级更新的LPR利率,加上加一点数,得到一个新的定价,随后一年不会改变。 这换句话说,无论这一年中LPR利率怎样下调,房贷利率都不会跟随转变,仅有重定价日那一天才能调节。 若调节早期LPR利率上升了,那样房贷利率也会随之增涨,不排除贷款利息比以前更多可能。 选择新的LPR,住房贷款有什么变化?按100万元房贷,等额本息还款30年计算,5年以上LPR每降10个基点,月供大概减少60元。 4月5日以上的LPR从10个基点下降到4.65%,月薪从5216.47元减少到5156元。 37元,累计利率相差2.十六万元。 记者从北京许多银行了解到,北京首次商业个人住房贷款利率不低于相应期限LPR。 也就是说,首次个人住房贷款利率的下限是4.75%是0.55%=5.3%,5年以上LPR降低10个基点后,住房贷款利率为的是,LPR每月20日发表一次,但相应的住房贷款实际执行利率不会每月调整一次,价格周期通常为1年。 由于大多数银行规定重新定价日期为每年1月1日,对于转换后的住房贷款,最近的参考LPR应该是2020年12月发表的5年以上的LPR。 记者计算显示,今年12月5年以上的LPR仍为4.65%,购房者购买新住宅,使用新的LPR住房贷款利率(不考虑利率的锚状况),100万元住房贷款等额本息偿还30年,2021年每月住房贷款偿还额为5491元。 迄今为止5年LPR为4.75%,北京首套房实行利率5.3%(4.75%5个基点)的,每月住房贷款偿还额为5553元,因此实行新的LPR利率后,住房贷款每月减少62元。 根据北京各大银行目前的基准利率上升10%,即5%.39%的利率比较(不考虑购房者利率上升或折扣的情况),实行固定利率后,月薪为5609元。 这样计算,新购房实施最新LPR的购房者,与选择固定利率(无上升或折扣)的购房者相比,每月可节约118元。 中原房地产首席分析师张大伟认为,房地产一方面坚持不炒房,但必须稳定

2023年lpr下调房贷会下调是多少?

2023年,贷款市场报价利率(LPR)的下调对房贷利率产生了影响。 具体影响如下:1. LPR的下调将影响房贷利率的定价。 房贷利率通常基于LPR加上一定的基点来确定。 例如,如果LPR下降,那么房贷利率也有可能随之下降。 2. 房贷利率的调整周期通常为一年,于每年的1月1日更新。 因此,即使LPR在一年中多次调整,房贷利率也只在每年的1月1日调整一次。 3. 对于已经签订房贷合同的客户,如果合同中规定了基于LPR定价,那么在LPR下调后,他们的房贷利率将会相应调整。 但如果是固定利率,则不受LPR调整的影响。 4. 以100万元房贷,等额本息还款30年为例,5年以上LPR每下降10个基点,月供将减少约60元。 根据2023年6月的LPR调整,如果LPR下降10个基点,那么月供将减少58.54元,累积30年月供将减少约2.1万元。 5. 需要注意的是,LPR的调整并不一定会立即反映在房贷利率上。 只有当重定价日期到来时,房贷利率才会根据最新的LPR进行调整。 总的来说,LPR的下调对房贷利率有一定的影响,但具体的影响需要根据个人的房贷合同和重定价日期来确定。

2024年lpr会上升还是下降

下降

根据目前的市场趋势和LPR的历史走势,2024年LPR的走向可能会受到多种因素的影响,包括市场利率、政策调控、经济形势等。 因此,我无法准确预测LPR的具体涨跌趋势。 不过,从长期来看,市场利率的波动趋势是由供求关系、风险偏好、通货膨胀等因素决定的。 如果未来市场利率上升,LPR可能会随之上升;如果市场利率下降,LPR也可能会随之下降。

连续9个月按兵不动的LPR,终于迎来了调降!6月20日早上9点15分,央妈正式公布了最新的贷款市场报价利率!

1年期LPR为3.55%,5年期以上LPR为4.2%,均比此前下降10个基点。全国层面首套房贷利率下限将降至4%!专家表示,年内或还有一轮降息!

对于购房者来说,此次LPR下调也意味着将有机会享受到政策“红利”。

小金算了一笔账,如以商贷额度100万元、贷款30年、等额本息还款方式计算,此次LPR下降10个基点,月供将减少58.54元,累积30年月供减少2.1万元。

但这并不意味着一定能省钱。 对于此前放弃转为LPR、选择固定利率的购房者来说,房贷利率和LPR调整无关,房贷不会发生变化。

对于已转换为LPR定价利率的存量客户,则要等到2024年1月1日才能迎来调整,在此之前,每个月还的房贷数额不变。

此外,相较于银行上百的加点,降息10个基点就显得格外渺小了,很多网友都呼吁降低加点。

可如今LPR再次下调,就已经说明这个可能性基本为“0”。

随着存款利率不停下降,活期存款的利率聊胜于无,定期存款的利率下降幅度更大。 另外,新增按揭贷款的利率在下降,保本理财、保险等产品的收益率也在往下走。

这样的结果就意味着,存量房贷的利率更高了。 因此,预计此次降息以后,提前还贷的趋势还会延续下去。

不过好消息是,今年央行可能不止降息一次,下半年或再降息10个基点。

野村分析师预计,中国央行今年会有2轮降息,每次降息10个基点。

届时,5年期以上LPR可能会降至为4.1%,全国层面首套房贷利率下限将跌破4%,值得期待!

需要注意的是央行公布降息后,人民币汇率中间价单日调贬395基点。 续创2022年11月30日以来新低。

目前,在岸、离岸人民币兑美元汇率贬值至7.18附近波动。

随着人民币汇率持续走低。 有专家表示,需要警惕人民币的进一步贬值。

本轮人民币汇率贬值背后的主要因素是中国经济基本面恢复放缓,次要的原因是美国降息预期退潮导致的美元指数走强。

本次降息可能加深中美利差倒挂程度,导致部分外资流出,增添人民币贬值压力。

如果下半年经济增长不及预期,央行可能还会考虑小幅降准或定向降准。

值得一提的是,人民币贬值导致外资流出,会刺激黄金需求高涨。 黄金作为硬通货,一些朋友会购买黄金进行保值、抵御风险。

许多投资者也会多维度的进行资产配置,例如NFT、比特币、股票、基金,以及黄金、珠宝、艺术收藏品等等,减少资产流失的同时也能够获得一定收益。