京东方面表示,京东一直秉承“客户为先”的理念,主动、持续地探索和推动各平台之间的互联互通、共赢共生,追求为客户优化体验、为行业创造价值。近年来,京东始终在推动打造开放生态:京东零售持续引入POP商家、实现与自营平权;京东物流对外开放服务,已经有70%营收来自体系外客户,不久前还接入了 淘宝 天猫 ;京东科技对外输出数智供应链技术,赋能产业伙伴;京东金融实现了京东支付与微信支付的互联互通。(定西)

云闪付入驻淘宝对行业有多少借鉴意义?

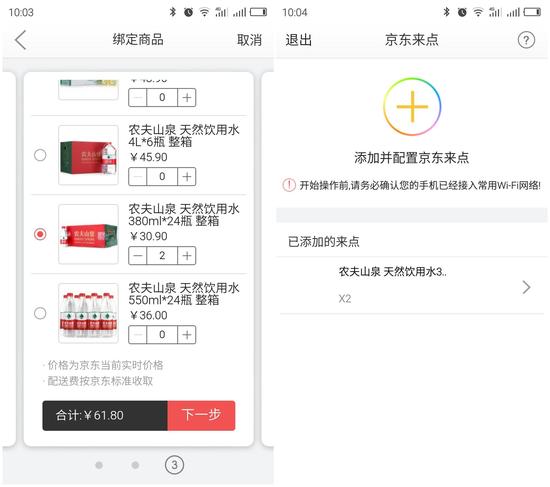

从年初陆续下发的天价罚单到外链互联互通的政策落地,反垄断的推进速度远超预期。 然而多年来,互联网巨头们一直在孜孜以求搭建垄断优势,高筑墙广积粮,彼此之间坚壁清野,拆墙也绝非一日之功。 仅就支付层面而言,互联互通也仍有漫长的道路要走。 虽然开放的意义不止是巨头之间的破壁,却必须始于巨头之间的破壁。 2021天猫双11的热度虽已冷却,却为行业沉淀下了重要的监管成果。 此前不久,淘宝和支付宝宣布向银联云闪付开放;在线下,支付宝也称在逐步实现与银联云闪付收款码扫码互认。 这可以看作阿里系拥抱监管反垄断步调的一个巨大诚意。 对整个支付行业而言,也无疑是一个重要的里程碑。 因此,今年双11,云闪付在淘系生态的首秀也成为了重要看点。 与此同时,下一步微信支付有无进入淘宝支付页面的可能也引发了更多讨论。 01 淘系“双11”的支付破壁先来看看云闪付与支付宝的合作互通模式。 用户用支付宝支付淘宝订单时,直接跳转至云闪付付款.笔数是最能反映用户交易粘性的数据。 虽然支付宝、云闪付都没有公布今年的双11支付数据,但不难从历史数据中推算出云闪付在今年双11期间从淘系获得的交易笔数转化情况。 此前,云闪付已接入京东、拼多多等多家电商平台,十字财经从相关从业人士处了解到,云闪付在知名电商平台的交易比例约在5‰-1%,取最低值5‰。 根据淘宝此前公布,85%店铺向云闪付开放,那么转化乘数就达到4.25‰。 当然这是理想情况,实际而言,云闪付接入淘系的时间才一个多月,时日尚浅,用户习惯还没有得到充分培养,但也正是基于这一考量,今年云闪付也撒了不少红包用以助力双11。 综合考量,在4.25‰的基础上乘以一个相对悲观的乘数20%,得到综合转化比例0.85‰。 而我们能够查到的最新数据是2017年支付宝曾公布双11笔数交易数据显示14.8亿笔,参照阿里历年披露的双11规模增速(2018至2021规模增速分别为26.9%,25.7%,26%,8%)估算支付宝今年的交易笔数为32.13亿。 此外,考虑到双11的实际支付高峰被部分分流到1号,双11当日以2/3取值,淘系笔数的计算基数(32.13亿)x综合转化比例(0.85‰)x2/3,由此计算可得银联双11当日从淘系获得的笔数转化保守估计在182万笔之上。 当然,转化乘数有主观成分,读者可自行调整参数进行估算。 但就这一保守换算的数据来看,仅入驻淘系生态一个多月,已经算得上相当惊人。 云闪付和支付宝的这一液搏羡小步,却是行业的一大步,打破了淘系生态与支付宝单一捆绑的局面,也为巨头之间的支付开放带来了真正开局。 就在双11结束后不久,11月16日,微信支付宣布全面支持云闪付,在商户开通之后,微信小程序的支付页面就能够支持使用云闪付付款。 但尽管如此,支付宝和微信支付要突破阿里和腾讯的生态体系银答实现双向奔赴,却仍有漫长的道路要走。 之所以是云闪付率先开路,可能因为这是最容易实现的突破。 2018年“断直连”工程落地之后,支付宝和微信支付都已经入网银联,资金和信息的清算链路早已经打通,因此云闪付入驻微信商户和淘宝体系都不存在任何技术层面的难度。 但微信支付要接入淘系生态,情况则复杂得多,无法复制这一模式。 云闪付虽然入驻了淘宝,但商户交易仍是通过支付宝上送到云闪付。 但“断直连”也切断了支付机构之间的直连通路。 微信支付和支付宝都属于支付机构,交易便无法通过支付宝上送微信支付。 换言之,如果要接入淘系生态,微信支付必须作为独立于支付宝的支付选项存在。 而未来淘系生态向所有支付机构开放,亦要面临同样的问题。 这意味着,在支付生态和电商江湖双向开放的过程中,云闪付进入淘宝体系的实操借鉴意义十分有限。 02 可行模式猜想延续上述逻辑,闹拍来看看理论上微信支付可以通过哪些模式实现进驻淘宝。 有意思的是,此前除了淘宝、京东少数几家头部电商之外,诸多电商几乎都是通过银行的电商平台解决方案来实现多项支付工具的接入。 比如拼多多通过平安银行见证宝实现了多种支付方式的兼容,多多支付与各种支付方式共存。 小红书、蘑菇街等二梯队电商都是如此。 上海银行、百信银行等多家银行都有推出类似的银行平台系产品。 但无论从规模体量还是从目前监管项下的优先级排名来看,阿里、腾讯采取这一模式来解决问题的概率都是微乎其微。 事实上,最合理的推进方式当然是通过走银联、网联来实现,但真正落地可能还是会面临现实阻碍。 首先,支付宝和微信支付背后的阿里和腾讯生态体系如果要全面打通,真正的四方模式回归将成为必然。 事实上,为了兼顾市场公平与效率,监管所受到的掣肘并不比市场机构少。 2018年,银联及网联为配合“断直连”工程,在收单侧和发卡侧改进了原有的直连形式,形成了当下的间联方案,即“服务商—银联/网联—支付宝/微信—银联/网联—银行”。 但事实上,两联在这一链路中所扮演的是交易透传的角色,只有在支付宝项下选择云闪付的交易,才是支付宝透传交易,银联完成清算。 而倘若微信支付要入驻淘宝,难度并不小。 原因很简单,打破双方壁垒并不是监管的目的,对监管而言,更重要的是创建公平的支付环境,微信入驻淘宝的模式大概率将成为其他中小支付机构进入淘系生态的范本,因此,让所有行业参与者都能在产业链中居于公平的地位才是监管诉求所在。 很显然,这是一项只能由“有形的手”来完成牵引的工作。 监管的抉择至关重要。 从两联的实际经营状况来看,微信支付和支付宝交易量80%走网联,网联可能没有太大的动力去推进,而银联虽然有很强的意愿推动解决这个问题,也在开发相应的平台型产品,但真正落地则亦然取决于监管的推进节奏。 03 开放的结局最后,也是最重要的一点:支付产业的开放是为了服务于整个互联网行业生态的开放。 因此,其真正的监管目标应该是打断支付在互联网产业链中的捆绑链条。 微信支付进入淘宝,商户或许会成为微信支付的直签商户,商户的核心信息和交易数会进入微信支付的体系。 但开放必然不会是单向的。 11月16日,微信已经宣布小程序全面打通云闪付,在商户开通之后,就能够支持使用云闪付付款。 云闪付之后,支付宝是不是也将进入微信小程序?从更深层次的商业逻辑来看,微信作为社交APP,其支付体系长期为微信支付所垄断也不尽合理,支付宝进入微信的支付页面似乎也值得期待。 不过,这也意味着,腾讯也需要向支付宝开放用户和交易的核心信息。 需要再度强调的是,反垄断反的是现象,而不是机构。 事实上,在过去的时间里,达到“垄断优势”是各个互联网巨头们孜孜以求的目标,其间绝不仅仅只有阿里和腾讯。 巨头们看中是不仅仅是支付的生意,更重要的是当下作为互联网第一生产资料的信息和数据资产。 因此,京东、美团等二线梯队的互联网大厂们也都在用类似的模式构建自己的独立生态,这两家拥有腾讯投资背景的巨头此前下架或折叠了支付宝的支付选项,并且同时也在降低微信支付份额占比,努力做大自己的支付版图。 而字节跳动、拼多多等互联网新贵也都补齐了自己的支付工具,力求服务于自身的生态。 头部两家巨头完成破壁或许只是支付反垄断进程的关键一步,未来,上述局面也可能被逐一打破。 而从整个反垄断布局的顶层设计来看,或许还有着更多的可能性,更多的配套动作也在发生。 比如,在工信部的推动下,腾讯已经宣布开放外部链接分享,虽然当下淘宝链接仍无法在微信体系完成分享,但从更长维度看,淘宝链接真正进入微信生态也势成必然。 支付互联互通、流量去中心化,反垄断浪潮之下,新的博弈正在发生。

对于使用蚂蚁花呗、京东白条等消费方式,你怎么看待?

那天周末跟小伙伴一起吃饭,聊起工作的事情,他说明天又是星期一此敬啊,然后突然来了句“花呗是我起床工作的动力”。

我们笑了森配慎,然后又觉得很无奈。

他说每次打电话回家妈妈都要问他还有没有钱啊,担心他实习的工资不够用,他总是说“有啊你们不用转给我了”。 挂掉电话后,他想起支付宝花呗上的数字,叹了口气。

大二的时候他分期买了一部最新的iPhone,分了12期还了一年终于还清了。 后来iPhone不断地推新。 他说其实原来那部安卓手机也挺好的,不买的话虽然也存不下什么钱,但至少不用活得那么累,每个月都要省生活费去还。

后来有女朋友了,花的钱更多了,吃饭看电影买礼物时不时地出去玩。 本来每个月只有1000多的生活费,吃一顿饭就100多,根本就不够用。

他又是那种很想独立的人,除了每个月的生活费,就不会跟家里再要钱了。 只好趁周末的时间去兼职,白天做到夜晚。

兼职的钱不多,但勉强还可以维持还每个月的花呗。 因为周末时间都花在兼职上了,女朋友一直怨他没时间陪她,为这个吵了几次架。

“我一直都没告诉她我到底还有多少卖伍要还的。”

可兼职的钱还是不够用,他开了借呗,也是每个月都要还,本金加利息。 借呗还不了就再用其它的分期借钱app,学校楼梯间贴着很多分期借钱小广告,刚开始那些软件会给一定的免费额度吸引人用,后来额度用完了再借就要利息了,基本上是借1000块钱20块的利息。

“现在都是拆东墙补西墙,以前觉得这种事情是发生在高中政治书和新闻里的,绝不会发生在自己身上。 ”他看着我无奈地笑了。

可是后来看着数字越来越大,有时睡觉前想到都点慌。 现在他每个月都要还,除了以前欠的那些,现在还要考虑付房租。 每次一到月底就开始焦虑,看到提醒就要开始想尽办法还了。

后来他说不想大学四年甚至以后毕业工作都是这样一种焦虑状态,有时想想觉得自己挺可笑的,问自己是不是真的需要那些东西,但其实很多东西其实并不是真正地需要。

他很庆幸自己没有陷得更深,下定决心要把那些分期和借的都还清,然后把它们都关掉卸载掉。

“等我还清了到时一定很解气,去他的我以后也可以攒钱了。 ”他满怀期待地说。

我不知道他什么时候可以还清,但是看着他那么有信心的样子,希望他不要再陷进去。

都说过度借贷不好,为什么现在所有的APP都开通了贷款业务?

有需求就有市场!这些贷款业务也是生意啊!但大家发现没有,为什么需要贷款的都是年轻人?中年人都很少?这与宏樱他们平时的生活习惯相关啊!现在的年轻人赚钱不多,吃要吃好的,穿要穿好的,赚的钱连基本的生活费都不够,还要买车,如果家里条件好还可以找家里要,家里条件不好的就只有借了,而找同学同事借大家彼此彼此手上都不宽裕,就只有打信用卡与某呗、借呗的主意了,而还不起什么办?分期啊!这就给了这些卡啊呗啊有利可图,当然我并不反对这些卡啊呗啊,我自己也在用,但我决不给钱它用贺绝亩,我自己非常小心到了还款日前两天我一定全额还上,平时消费量入为出,我还是非常喜欢这些卡啊呗啊的,我去运燃年因心脏病住院就是先用它们对付住院费的,避免找私人借钱,但我出院后,就会按款的先后顺序还钱,决不分期[呲牙]所以有些事要看到事情的两个方面,这些卡啊呗啊要赚你的钱我也可以用它下蛋啊[呲牙]我现在把我的亲身经历说给年青人听,你们也可以学我呀不要做负翁,不要年纪轻轻就被这些卡啊呗啊绑住了手脚,所谓无债一身轻,我相信你也可以的,你说呢?现在实体经济不景气回报率低,可是金融很挣钱啊,银行很低的利息都能挣到钱,更何况网贷等等呢,他们的利息大部分都在百分之二十四以上,所以这个行业很挣钱。 周鸿祎曾经说过,不挣网贷,游戏等庸俗的钱,可是呢?还不是自己打脸,可是打脸又能怎么样,至少得着实惠了。 锤子科技老板,罗永浩也说自己活成了自己讨厌的样子。 。 。 。 。 。 现在,不管是自己活成自己讨厌的样子,还是挣庸俗的钱,都是现实中的赢家。 。 。 。 。 。 这个问题真戳心啊!就好像在问“都说吸烟有害健康,为什么满大街的烟酒店?”两个字回答你“逐利”而已。 我曾经在金融行业的不同领域多年,跟银行、保险、证券、现货、典当等多家公司打过交道,我发现金融行业才是最揭露丑陋人性的地方。 如果你想看透一个人,跟他过过钱,就什么都看清楚了!当然如果你愿意交学费的话!金融的本质是服务。 而且还是差别服务。 那真是看人下菜碟。 如果你没有钱,放心,银行还真不会不理你,银行只会更加凶狠地压榨你,赚取高额利润。 为什么现在冒出这么多放贷的APP?因为一个企业的堕落正是从放贷开始……发现禅森没,中睁坦国的各大行业的头部企业、垄断企业的发展路径都惊人的一致:当完成第一桶金的积累,不管他是以什么起家的,海尔、小米、新浪、网络、阿里、腾讯、京东、美团、携程、滴滴、顺丰、甚至中国电信、中国联通,不管是做电器的还是卖手机的、做电商的还是做快递的、做社交平台的还是做门户网站的……无一例外、他们都跟资本联合到一起放贷去了!这个不好的榜样直接带出来的就是,后面呼啦啦几悉悄桐千家网贷公司如过江之鲫纷纷上场抢蛋糕,连第一桶金都没有也没关系,资本出钱!圈出借人啊!搞P2P啊!还记得你政治老师的课吗?马克思在《资本论》里说:金融服务资本就是吃广大人民群众的“人血馒头”!万幸的是国家及时出手了!P2P平台全部清退!网贷平台全面规范治理。 年初的时候,人民日报点评互联网金融的巨头们扎堆卖菜,搞社区团购,抢小商小贩的饭碗,就已经点的很直白了:年初,国家还及时叫停了阿里上市,并就垄断问题约谈了马云,这就是明显的信号!如果这些有钱的大企业从人民身上攫取了大量财富而忘记公德心、普世心,没有社会责任感,不为社会进步做贡献,一味只想着怎么赚钱更容易,那他离挨收拾也就不远了!钱是最好的商品,不管你喜欢还是不喜欢,你都离不开他,这是最稳当的收益而且收益率还不低,这些公司哪怕擦边也会干,怎么罚款也不会把他们全部收益都罚走了啊总所周知,金融业是暴利行业,但是疫情影响,金融行业不降反增,网络贷款也频频出现。 现在无论美团APP,网络APP、还是腾讯APP都存在一个贷款的入口。 这是为何?原因有三:1、收益化:你以为的简单的一个窗口,一是贷款公司需要付给APP平台的广告费就成千上万,第二平台还要收取你的利润分成,就拿美团举例,入驻商户的利润分成是10%-30%,一个大平台分成这么多,可想而知,一个小平台付给大平台赚取的利润分成是多少,最后如果贷款口子出事,平台直接下架窗口,和自己撇清关系,支付宝就干过这种事,之前有个叫来分期的贷款入口,既把钱赚了,也没什么影响。 2、规模化:银行贷款需要5万起,那么低于五万又嫌麻烦的这部分人群想要短期周转怎么办?金融贷款业你有没有发现始终没有一个成形的公司,没有形成规模化的经营,所以一些小的贷款公司就开始针对低于5万这群人打起了主意。 一是国家对互联网金融的打压,二是互联网金融纯在诸多弊端和套路。 然而一些小的企业或者公司,他要想在各大银行面前抢出业绩,那就只有找棵大树,正所谓背靠大树好乘凉,各大行业APP都频繁出现贷款入口。 3、挂羊头卖狗肉,为什么这么说呢,就拿平安普惠举例,相信很多人都以为平安普惠是属于平安银行旗下,其实不然,他就是一个最直接的例子,如果你在平安普惠做了一笔贷款,打出征信来仔细一看,债权人居然不是平安普惠或平安银行,而是某某地方银行,都知道贷款是暴利,而且有些公司又不想自己出钱、承担着风险,所以来了一招借尸还魂,用别人的钱放贷赚钱。 这个最赚钱,建议你读资本论自由选择!理性消费,正确理财,愉快生活。 借贷过度肯定不好喽,什么事情都有个度,过度肯定不行,就算是天天要吃饭,吃饱就行,过度吃撑了也会挂球。 现在有点知名度的APP软件都开通贷款业务,既然开通了就是合法的,正规的,它们是为了有需求的人开通的,有需求的人看到就会去选择借贷,跟平台互利互惠,双方都是自由选择,没有强迫所有人都去贷,也不强迫没有需求的人去贷。 就像是卖买东西,商家把东西摆出销售,有需求你就买,没需求看看就好了,自由选择,没什么毛病。 再说了,那些APP开发出来就是为了赚钱,不然不可能白干,一方面是靠投放广告创收,一方面是靠开办贷款业务吃利息获利,正规合法,中规中矩。 其次就是,那些APP软件虽然开办贷款业务又不防碍正常体验,功能可以正常使用,不必大惊小怪。 挣钱啊!银行也需要挣钱啊。 过度接待对于个人来说是不好的,但是对于商家来说有利可图。 对于个人来说,如果有足够的消费能力,使用信用卡或者其他贷,目的是为了提高资金的使用效率,或者偶尔周转不灵的时候应急,这个是完全没有问题的,这是优秀的理财观念的具体实践。 但是假如你没有相应的消费能力,借钱之后没的还,那么你就要承担巨额的利息,按照信用卡的说法,日复利万分之五,那么365天的年利率要达到18%,这是什么概念,股神巴菲特的回报率大概20%,你没有人家挣钱的能力,花钱倒是杠杠的。 如果幡然醒悟,无非就是买个教训,但你若执迷不悟,拆东墙补西墙强行消费,那么更多10%以上的利息在等你,债滚债,最后的结果可想而知。 对于商家来说,你借贷肯定是有好处的。 首先是增强用户粘性,你用某宝只能用某呗,习惯了你去某东,就不想开某条了;其次促进消费,你原来觉得钱不够,但是有人借钱给你,还能分期,于是你本来不买的东西,一上头买了;再次赚利息,这么好的收益率,股神也只能兴叹啊。 对于个人来说,一定要保持清醒,不要看你能支配多少钱,而是要看你实际拥有多少钱,你的收入多少,你的消费应该低于你的工资。 不要乱开借贷,一来不安全,二来一不小心用了,你很可能会忘记按时还,除了利息,说不定还会影响你的征信。 收入开支,你的生活才能可持续。 互联网贷款在近几年内迅猛发展,尽管P2P平台已经于2020年底出清,但各类依托于金融机构的借贷平台依然众多,在为公众提供借贷便利的同时,也增加了消费者的债务负担,导致过度负债。 截至2020年底,全国人均负债已经达到13万元,这就是一个过度负债的征兆。 1)过度负债对社会的影