证券时报记者 刘灿邦

光伏电池技术全面进入N型时代已是不争的事实,从产能规模、市场份额等维度看,TOPCon(隧道氧化物钝化接触电池)均处于主流地位。然而,近期,光伏行业论战再起,TOPCon厂商发布多份实证报告,矛头直指BC(背接触)技术路线,认为其经济性较差,不具备大规模应用的基础。对此,BC技术厂商针锋相对回应,给出的实证报告结论大相径庭,并指出BC将取代TOPCon技术。

TOPCon与BC技术厂商针锋相对的情况与前两年光伏行业出现的产品尺寸之争颇为类似。原来的182与210阵营最终妥协,183N、210R等中间路线获得普遍共识,BC与TOPCon之争或将走向同样结局——两者共存。

不可否认,TOPCon与BC技术发展现状对比,转换效率、生产成本存在差异。站在行业化解过剩产能的角度,TOPCon在P型向N型切换的时代曾经是先进产能,而目前已经出现过剩苗头,包括BC、HJT(异质结)等多种技术路线的协同发展也有助于鼓励技术创新,推动本轮行业周期尽快结束,加速产能出清。

实证结论大相径庭

国家光伏质检中心在位于银川的户外实证基地,对隆基防积灰组件的发电性能和衰减进行了实测。数据显示,隆基BC防积灰组件比常规Hi-MO X6组件月均相对增益2.84%。同时,经过IEC TS 63556测试得知,BC组件的衰减值保持在2.2%以内,远低于其他TOPCon组件。

隆基绿能搭建的实证电站检测结论显示,Hi-MO X6 Max比TOPCon组件单瓦平均发电增益达2.6%,Hi-MO X6 Max如果叠加了防积灰功能,较同等功率的TOPCon发电能力将提高4%左右。

一组来自宁夏电力设计院的低碳楼宇实证数据显示,在84天有效数据期内,爱旭ABC组件累计单千瓦发电量较TOPCon组件高9.55%。在有阴影遮挡的上午和傍晚,爱旭ABC组件功率增益对比TOPCon高达79.01%、54.19%,而在无遮挡的正午,依然保持7.41%的单瓦发电量领先。

上述测试结论来自BC阵营的两家一线厂商,最早押注TOPCon技术路线的晶科能源也在持续推动TOPCon组件与其他厂商BC组件在山东莱州的实证项目。

晶科能源披露的项目信息显示,参与测试的两款组件均标有585W的铭牌功率,测试中共使用了15块晶科能源N型TOPCon组件和15块其他厂商的BC单面组件。今年6月的总平均发电量高出其他厂家BC组件1.71%,在7月整月发电数据高出其他厂家BC组件1.81%。

可以看出,上述TOPCon与BC技术阵营厂商的实证结论出现了较大偏差,出现这样结果迥异情况的原因是什么,哪项结论的可信性更高?

一家TOPCon厂商技术负责人接受证券时报记者采访时表示:“在大型地面电站场景,包括平屋顶、双面发电场景,TOPCon的发电能力毫无疑问超过BC,BC电池还有一个问题是低辐照特性,太阳初升或下降的时候,BC的低辐照特性会使其晚工作,而TOPCon会先工作。因此,这些场景BC的单瓦发电能力一定是弱于TOPCon的。”

该技术负责人坦承,在另外一些场景中,BC会略优于TOPCon。针对上述BC组件比TOPCon组件增益高出10%、甚至50%的情况,他认为这是一些刻意制造的阴影场景,是极个别情况。

“阴影遮挡情况下,TOPCon组件背面的旁路二极管开始工作,虽然功率降低,但对其是一种保护。BC组件没有这种机制,短期看似乎功率更高,但对组件本身是一种损害。我们不建议把应用场景设计成阴影遮挡的系统,这种场景比较特殊,它产生的数据也需要辩证对待。”

谁将成为主流?

当然,BC技术也有其存在的价值,例如正面无栅线、更加美观,因此也更容易获得户用、工商业等高价值客户的青睐,特别是在海外市场,这一优势更加明显。实证测试结果差异背后,实际上是对未来谁是主流的争论。

记者注意到,多家厂商均认为TOPCon将在未来一段时间内保持主流地位的观点。针对行业技术多样化的情况,晶澳科技表示,不同产品有不同的应用场景,公司持续在关注不同技术的发展,未来3—5年内TOPCon都有强大的竞争力,而在HJT、BC方面,公司有试验性的小批量产出。天合光能也在接受调研中提到,未来5年,TOPCon在技术上会保持主流地位。

一家TOPCon厂商市场负责人从产能维度向记者分析了各种技术路线的发展趋势。他提供的数据显示,TOPCon已建、在建产能接近900GW,作为对比,HJT大概是80GW,BC约有60GW。从产能角度看,BC份额约5%,HJT约8%。因此,未来五年,TOPCon将拥有超过80%以上的市场份额,当然,其他技术路线也会在一些差异化场景中获得应用。

上述TOPCon厂商的技术负责人也提到一个观点,即大量的TOPCon产能将产生非常强的集聚创新效益,提效、降本都会非常迅速。“这将挤压其他技术路线的发展,例如前两年很火的HJT;另外,从今年四季度到明年二季度,P型PERC产能也会快速退出市场。”

记者注意到,BC技术所能提供的增量价值,也是令相关厂商看重并押注的因素之一。隆基绿能提供的数据显示,若要在同样面积下达到BC电站的投资收益,需要TOPCon再增加15%—20%的装机量,假设电站投资成本3元/瓦,则需要额外再投资0.45—0.6元/瓦。“这是增加的效率带来的价值,也是BC组件在效率提升后客户愿意支付溢价的原因。”

爱旭股份表示,公司N型ABC组件具备同等面积输出功率更高、衰减更低、温度系数更低、高温抑制与阴影遮挡发电优化等综合优势,发电量较TOPCon明显提升,在国内市场能够为客户带来0.15—0.2元/瓦的经济价值,在国外高电价、高安装成本的市场则价值更高。

目前,限制BC技术发展的主要障碍在于成本,相关厂商也在推动产品降本。根据隆基绿能的表态,随着BC生产经验的积累、生产规模的提升,BC产品降本还有很大空间,未来两年之内和TOPCon会处在相近的水平。爱旭股份则表示,目前ABC整体和TOPCon接近,公司的目标是在三季度末达到同面积的非硅成本同价。

值得注意的是,今年8月,BC组件首次入选大型央企招标项目,业内也将此视为BC产品打开国内集中式市场的重要开端。隆基方面,公司二代HPBC产品在推出后不到2个月时间已获得超过1GW订单;爱旭股份则表示,在集中式市场上,公司相信通过三、四季度的努力,会有一些重大突破。

新技术有助于产能出清

在这轮TOPCon与BC两大阵营的争论中,关于未来的主流技术方向,给外界的感觉似乎是各说各有理。过去,光伏行业曾经出现一种技术包打天下的格局,例如单晶替代多晶,在P型时代,PERC技术最终一统天下;然而,到了N型时代,光伏技术不是非此即彼,百花齐放似乎更加恰当。

记者注意到,当下的光伏电池技术之争与前两年行业内出现的产品尺寸之争颇为类似。彼时,业内有182与210两大阵营,各自互不相让;但去年以来,矩形产品尺寸成为业内新的共识,两大阵营寻找到了新的共存方式,183N、210R等新的产品尺寸被普遍接受。

事实上,部分TOPCon厂商也在寻求新的技术突破。以钧达股份为例,公司上半年N型电池出货量第一,根据公司披露的情况,公司通过金属复合降低、栅线细线化、0BB技术等多项提效降本措施的探索及导入,持续提升电池转换效率,降低非硅成本。

不过,这并未影响钧达股份对下一代钙钛矿叠层、XBC等技术的研发储备。公司已掌握基于N型电池的BC技术,中试BC电池转换效率较主流N型电池效率可提升1—1.5个百分点。后续将根据BC电池产品性价比以及市场具体情况,审慎分析决策,适时推出相应产品。

通威股份也选择布局多种技术路线,公司认为,未来几年,光伏行业电池技术的主流技术路线将呈现多元化发展的趋势。公司在TOPCon、HJT、XBC、钙钛矿电池及组件新技术等各类研发上均取得丰硕成果,其中,基于HJT的通威THC同版型组件功率最高已达765.18W。

当下,光伏行业正面临供给过剩的困局,新技术的百花齐放,特别是对于原有技术的替代也有助于行业产能出清。华泰证券指出,“内卷”背景下产业链均希望通过更具性价比的新技术寻找破局之道,与降本增效相关的新技术若成功产业化,有望加速老旧产能出清。

该机构进一步指出,尽管在行业盈利承压背景下,下游企业理论上应该尽量减少资本开支,但由于光伏行业技术迭代特点明显,新技术往往可以带来更高的电池转化效率和组件输出功率,进而获得更高的产品溢价。

记者注意到,此前工信部发文,要求新建单晶硅光伏电池、组件项目平均效率指标,分别由23%、20%提升至P型电池、组件效率不低于23.7%、21.8%,N型电池、组件效率不低于26%、23.1%。业内人士接受证券时报记者采访时表示,工信部的要求是对行业的正向引导,从供给侧看,TOPCon产能已经比较多了,现在工信部希望引导大家采用更好的技术,不要盲目地扩大常规TOPCon产能。

hpbc电池与topcon电池比较

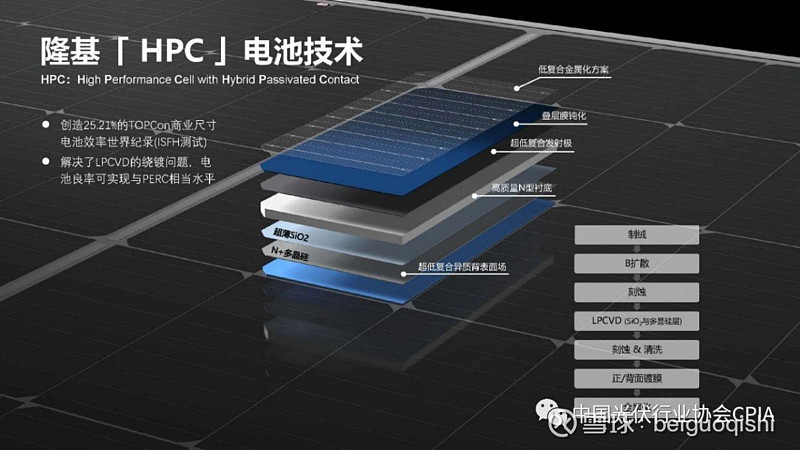

HPBC电池技术结合了多种钝化技术和背接触结构,旨在提高光伏电池的效率和性能。 与传统的电池相比,HPBC电池在背面采用特殊的结构设计,如叉指PN结和拓普康隧穿钝化,以减少电子重组并提高载流子的传输效率。 吉鲁能公司于11月2日宣布其最新研发的HPBC电池技术,并推出了基于该技术的Hi-MO 6组件产品。 这种技术以其正面无栅线的特点而区别于传统电池,代表了一种新一代的高效电池技术。 尽管PERC电池技术的效率已接近理论极限,但拓普康阵营的企业已实现了超过25%的量产转化效率。 龙绿能公布的数据表明,标准版HPBC电池的量产效率已超过25%,而采用更先进氢钝化技术的PRO版效率更是超过了25.3%。 HPBC电池的主要优势在于其无栅线的设计,这减少了光在栅线和多层增透膜中的损失,从而提高了光吸收能力。 此外,多层钝化技术有助于减少光电转换过程中的杂质影响,进一步提升电池的转换效率。 电池背面的结构优化也确保了稳定的电流输出。

光伏电池究竟哪家强?

目前,TOPCon技术在光伏电池领域处于领先地位,但光伏行业的技术竞争依然激烈,未来发展趋势多元化。 技术进步是推动光伏行业发展的关键因素,这一点在光伏电池技术的迭代中尤为明显。 近年来,光伏行业经历了快速发展,技术创新不断,企业之间的竞争也日趋激烈。 隆基绿能的最新动作表明,即使是行业领导者,也在不断探索新的技术路径。 隆基绿能近日推出了HPBC电池技术,这一技术在光伏电池领域引起了广泛关注。 据了解,HPBC电池技术的量产效率已经超过了25%,而其PRO版本的效率更是达到了25.3%。 早在今年年初,隆基绿能就已经透露了关于HPBC电池的信息,并且已经进行了大量的投资,用于研发和产业化进程。 据笔者了解,这些投资金额已经超过了10亿元人民币。 在光伏电池技术领域,不同的技术路线有着各自的优缺点。 晶科能源的TOPCon电池技术在效率上已经达到了24.5%,并有报道称已经能够达到25%。 然而,技术发展不仅仅取决于实验室数据,还需要考虑成本和市场接受度等因素。 资本市场的表现也反映了这一点,尽管光伏板块的整体估值在提升,但投资者对于不同技术路线的接受程度和预期存在差异。 在光伏电池技术的“画卷”中,除了TOPCon和HPBC,还有HJT、IBC等新兴技术。 每一种技术选择都代表着一种方向和机遇,同时也伴随着风险。 目前,不同技术路线的产能和市场占有率各不相同,但随着技术的进步和成本的降低,市场格局可能会发生变化。 对于隆基绿能而言,选择HPBC技术的原因可能与其市场定位和战略规划有关。 HPBC电池技术更适用于分布式光伏发电场景,并且有望出口海外市场。 随着隆基绿能相关项目的投产,市场将关注其产能爬坡和产品表现,这对于评估HPBC技术的市场前景至关重要。 技术创新和高额投入往往伴随着盈利模式的挑战。 在光伏行业,尽管装机量持续增长,但电池玩家的盈利能力却面临压力。 在这样的背景下,企业需要通过技术创新来提升自身的竞争力。 目前,尚不清楚哪种技术路线能够最终胜出,但可以预见的是,未来光伏电池技术的发展将是多元化的。 最后,需要强调的是,本文提供的信息不构成任何投资建议。 光伏行业的发展充满变数,投资者在做出投资决策时应当谨慎评估风险。

浮思特| BC电池将取代TOPCon电池?

BC电池,全称全背电极接触晶硅光伏电池,是近年来太阳能光伏领域关注的焦点之一。 传统的晶硅光伏电池在正面设有金属电极,这些电极部分遮挡了光线,影响了光伏电池的效率。 BC电池通过在背面设置电极,提高了正面的光线吸收效率,减少了电流传输的路径,从而提高电池性能。 这种电池设计的创新之处在于改进了栅极结构,降低了正面屏蔽带来的电流损耗,应用了激光开膜技术,减少了载流子在界面的复合损失,同时外观更加美观,兼容性更好。 然而,BC电池也面临着双面效率较低、成本较高和专利技术壁垒的挑战。 与BC电池相对照,TOPCon技术,全名为氧化物隧道封装接触,是另一种高效率的太阳能电池技术。 TOPCon电池通过使用氧化物薄膜包裹电池前表面,减少电荷载流子的重新组合和损失,提高了效率和性能。 其优点包括高效率、低反向漏电流、减少光伏损失和长寿命,使其在市场中占据了一席之地。 与BC电池相比,TOPCon技术具有更广泛的市场应用前景和成熟的产业链。 在BC电池与TOPCon技术的竞争前景上,上下游产业链的发展成为关键因素。 BC电池的发展受限于产业链的完善程度,而TOPCon技术的产能已达到1000GW,产业链相对成熟。 从市场应用范围来看,BC电池更适用于对审美要求高、价格敏感度低的中高端分布式家居和工商业市场,而TOPCon技术已被央企年度组件采购计划所采纳,展现出更广泛的市场应用潜力。 综上所述,BC电池和TOPCon技术各自拥有独特的优势和潜力。 随着技术的不断进步和市场的发展,BC电池有望在特定市场中找到自己的定位,但短期内难以取代TOPCon技术的主导地位。 TOPCon技术在不断迭代发展,与其他电池结构相结合,形成更多高效的电池技术,维持其市场竞争力。 因此,BC电池与TOPCon技术将在市场上共同发挥作用,推动太阳能光伏领域的进步。